寒冬未尽,融资难、现金流短缺依旧是大部分Biotech所面临的头号问题。

强者从来不抱怨环境,总有人逆势而上,如今一家头部Biotech已经向盈亏平衡冲刺成功,在寒冬实现了自我造血。

8月23日,基石药业发布2024年中报业绩:上半年公司实现收入2.542亿元人民币,并实现期内净利润近1600万元人民币(按照国际财务报告准则计量)。值得注意的是,这是公司首度实现盈利的半年报。

基石药业的2024H1盈利除了通过运营的降本增效外,更得益于商业模式调整优先聚焦于高价值项目。具体表现形式是:一是公司通过人员的精简、将资源聚焦至更具潜力和商业化价值的项目等方式快速实现降本增效;二是公司立足长远利益考量,围绕临床后期、已商业化项目与大药企持续达成商业化、全球化的合作,包括普拉替尼、阿伐替尼、舒格利单抗,公司在获得不菲的首付款的同时在未来有望获得源源不断的里程碑付款,进一步夯实了公司的现金管道。而这样国内、出海两手都要抓的高效战略,恰恰给基石药业带来了强大的发展韧性,成功实现业绩冲过盈亏平衡线。

首次盈利对于基石药业来说只是一个小的里程碑,其更大的想象力,在于公司手握下一代新型ADC、多抗管线矩阵,具备丰富的商业化及全球化潜力,其真正的价值有望在不远的将来被市场再次验证。

01

潜力刚开始释放:收入、成本端高效优化

基石药业无疑走在一条正确的道路上,去争取一个更光明的未来。

在寒冬之下,相比其他Biotech,基石药业做对了三件事情,其一是公司布局丰富并且大部分的商业化和授权预期基本都在一一兑现,包括PD-L1单抗舒格利单抗出海、普拉替尼国内商业化授权、阿伐替尼国内商业化授权;其二是公司果断调整不同分子的优先级,不惧止损;其三是公司为了提升效率变革果决,费用端获得了极大的优化,这些都是一般Biotech不具备的生存能力。

“数字不会骗人。”微观回归到财务数据看,基石药业能够从2023H1净亏损2.09亿人民币,一跃成2024H1完全扭亏并实现近1600万元人民币的盈利,其中*的奥秘来自于收入端和成本端的高效优化。

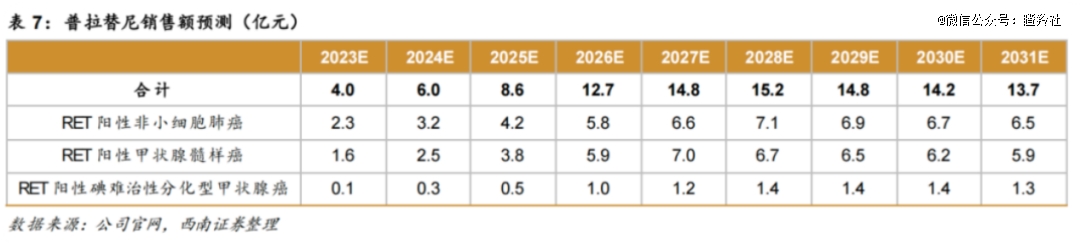

首先是在收入端。药品销售收入方面,普拉替尼和阿伐替尼皆具有较大市场潜力且处于快速成长期。根据西南证券的测算,普拉替尼的销售额将于2028年达到它的峰值:15.2亿元,而阿伐替尼的峰值数字为4亿元,目前正处于放量的初期阶段,在之后的三年里才是同比增长最为快速的时期。另外值得注意的是,阿伐替尼转移至境内生产的药品上市注册申请已经获得中国国家药品监督管理局的批准,普拉替尼的该项申请目前也正在审评中。可以预见到成功地产化后,这两款精准治疗药物的成本将显著降低,长期盈利能力也将大大提升。

当然,基石药业针对国内市场销售,通过与更加专业的国内药企合作,建立更高效的商业化运作。2024年,普拉替尼整合进了艾力斯的高度协同肺癌业务部,同样也是专业的药给专业的公司去推进商业化的逻辑。艾力斯的肺癌商业化团队非常成熟,目前靠着伏美替尼核心产品撑起了整个公司的营收,净利润从2023年H1的2.08亿到了2024年H1的6.56亿,也是处在商业化加速放量期的公司。搭上艾力斯的放量“高铁”,也有助于普拉替尼的商业化进程加速与营运效率的提高。

不止艾力斯,今年7月,恒瑞与基石药业就阿伐替尼的商业化达成合作,后续由恒瑞的*商业化团队来推广阿伐替尼,并且销售额仍然算入未来基石药业的财报,恒瑞则向基石收取一定的服务费用。

其次,在今年上半年,舒格利单抗海外重磅授权给基石药业也带来人民币1.226亿元的授权费,尤为关键的这只是舒格利单抗走向全球市场并带给基石药业丰厚汇报的开端。如此可见,坚韧生存并实现盈利的基石药业,在一次又一次的合作中,将商业化的道路走宽。凭借自身的产品拿下了一个又一个商业化成熟药企合作的机会。

其次,在成本端,基石药业做出的降本增效同样值得细细品味。

根据其上半年的业绩说明,其研发开支从去年同期的1.87亿元减少至今年的6620万元,相比降到了去年的三分之一左右,但这不意味着研发强度的下降,其最主要的原因是之前License费用在里程碑扣款中的大幅度下降。

基石药业研发费用开支的高峰期是2019-2021年,研发费用均在10亿以上,当时其几款小分子药物正处于关键性临床阶段,一方面几项III期临床需要支付大额临床费用,另一方面还有Blueprint Medicines处需要支付研发的里程碑付款。

研发费用下降到如今的量级,显然大大减轻了公司的负担,一方面源自于前期小分子和PD-L1产品商业化的有序推进与里程碑费用负担的逐步出清;另一方面,其下一代有想象力的项目都还处在相对早期阶段,例如其管线2.0中的重磅ADC药物CS5001目前正处于临床I期阶段,三抗CS2009则预计今年底进入临床阶段。

基石药业成本端的高效优化更体现在销售费用和行政费用,销售费用和行政费用2024H1分别为6276.9万、4667.2万人民币,同比2023H1分别收窄52.25%、47.67%,这反映出公司通过精简人员架构和减少不必要开支等手段,实现了公司的高效运营,进一步加强了公司的盈利能力。

由此可以明显看出,基石药业正在渐入佳境。一边是已商业化产品梯队进入收获期销售额不断爬坡,以及出海产品在海外商业谈判不断取得实质性进展;一边是公司的费用端进行了高效优化精简,截止2024H1基石药业仍有8.14亿元人民币的现金储备,其现金管道的多元化流入,反映了至少长期都不会面临生存压力。

首次盈利的信号加上健康的财务状况,让基石药业成为了创新药寒冬中一道熹微的晨光。

02

管线价值*化:*成功出海的国产PD-L1

在国内创新药支付体系并未完善的环境下,Biotech必须拥有将自身的管线潜力挖掘到极限的能力,这不仅考量公司能否找到靠谱并且有实力的授权方,还考量公司能否获得除首付款之外的长远收入、是否具备长线思维。基石药业用自身切实的实际行动向市场进行了展现,最为经典的案例便是PD-L1舒格利单抗的国内授权以及出海,使得其管线价值*化。

首先,舒格利单抗的靶点是PD-L1,该类药物目前在国内是一个商业化相对成熟的药物,就国内而言,截止2023年底,已经上市了六个PD-L1单抗创新药。出于此逻辑,目前该药的*需求是如何找到拥有强大商业化团队的合作伙伴,让其在国内和国外在同质化竞争中靠销售渠道取得优势。

出于此,基石早在2020年便在国内有所布局。2020年9月底,辉瑞认购了基石9.9%的股份,并获得了在中国大陆的商业化权利。也就是说,该药在中国大陆的商业化是由MNC负责的。当时辉瑞对该药的数据非常看好,较小的毒性加上较好的疗效以及四大一小的肿瘤适应症,让它在竞争也许能展现出差异化优势。基于此,基石获得的里程碑付款总计最高可达到2.8亿美元,换算成人民币接近20亿元。

而海外的逻辑上,首先,PD-L1靶点的药物在欧洲市场相对并不算内卷。舒格利单抗2024年7月在欧盟获批具有里程碑式的意义,正因为这是欧盟批准的*个联合化疗用于一线治疗鳞状和非鳞状非小细胞肺癌的PD-L1单抗,也是*出海的国产PD-L1,这片蓝海正等着基石去扬帆远航。此外,在中东欧这样的非英语国家,中国本土的biotech要进行销售渗透难度并不算小,交给欧洲本土药企不失为明智之举。

而今年五月基石药业与Ewopharma达成在瑞士以及中东欧国家商业化权利授权交易,便是处于此种考量。这笔交易中公司将最高获得5130万美元的首付款以及后续注册和销售里程碑付款。

中东欧之外,财报透露,舒格利单抗在西欧、拉丁美洲、中东、东南亚等地区的商业合作谈判也已取得实质性进展,预计不久将达成协议。而在欧盟作为一线治疗NSCLC适应症上屈指可数的PD-L1疗法,也一定程度上降低了商业化的难度。吃到这片仅次于美国市场的红利,不仅仅将获得相当一部分的营收增长,还将为之后出海扎下坚实的基础。

舒格利单抗BD交易对于全球各个大市场的覆盖,充分证明了基石药业对于自家管线潜力出色的“挖掘”能力。并且,基石药业对舒格利单抗在海外的期待远不止一个适应症,基石药业正在计划向欧洲药品管理局递交舒格利单抗其他适应症,如III期NSCLC、一线胃癌、一线食管鳞癌和复发难治性结外NK/T细胞淋巴瘤的MAA。舒格利单抗针对一线IV期NSCLC的新药上市许可申请(MAA)目前正在英国药品和医疗保健用品管理局(MHRA)审评中。

03

下一代管线——差异化的ADC和多抗

基石药业未来真正的上限,源自于它下一代的管线,未来公司新型潜力分子临床数据的催化大概率将给予投资者非常可观的回报。

目前管线2.0中跑得最快的是CS5001——一款靶向ROR1的ADC。虽然该靶点在从目前全球研发格局来看仍处于早期阶段,但默沙东和勃林格殷格翰两家MNC都对其青睐有加。

根据ROR1靶点的综述《Unlocking the Potential: Advancements and Future Horizons in ROR1-Targeted Cancer Therapies》:该靶点在在多种癌症中表现出高表达,包括慢性淋巴细胞白血病、乳腺癌、卵巢癌、肺腺癌、胰腺癌、结直肠癌和黑色素瘤等。

靶点越来越丰富的进程将给更多数量癌症患者治疗的希望。最简单的例子:trop2靶点的出现改写了乳腺癌的治疗格局,让三阴性乳腺癌的疗法不只有免疫疗法和化疗。

而ROR1靶点对于ADC药物而言,如前文所述,MNC们已经开始抢先布局,全球共三款药物进入临床开发阶段。默沙东和勃林格殷格翰的进度比基石略快一筹,默沙东的MK-2104最快的适应症已经推进至临床III期。勃林格殷格翰的NBE-002也一度处于临床II期,但目前已经终止。从现在的视角去看,当时BI收购NBE,为了获得NBE-002,更重要的是为了得到它的蒽环类毒素平台来研发ADC的payload,其开发出的PNU-159682的毒性比化疗类药物柔比多星要强100倍。

MK-2104作为ADC而言,其linker是经典的mc-vc-PAB偶联方式,蛋白质酶水解,而payload也是MMAE,该linker是目前上市的ADC中最经典的偶联方式之一。

而相比之下,CS5001的linker则比较具有差异化。其引进的是韩国biotech名为LigaChem的管线,用得是对方的ADC平台ConjuAll。其采用的linker为β-葡萄糖醛酸,糖类的连接子相比多肽类亲水性好,聚集体产生较少,而劣势则为在临床试验中*耐受剂量(MTD)较多肽连接子更低。

不过CS5001用LCB差异化的技术——pPBD而解决了这一点。原理来说,其设计在PBD毒素上有遮蔽部分,正常组织中没有毒性。当ADC被肿瘤细胞内吞后,遮蔽组分被酶切掉,毒素才会恢复毒性继而杀死肿瘤细胞。

这个原理之后在I期临床试验中得到了验证。根据基石半年报业绩披露,在CS5001的Ia期剂量爬坡中,7μg/kg-156μg/kg的9个剂量组中均未观察到剂量限制性毒性,也没达到MTD。这也正说明了payload的毒素遮蔽技术使得该药的剂量安全窗口被大大拓宽。

而更重要的疗效和适应症拓展上,也在Ia期试验中得以体现。

血液瘤方面有霍奇金淋巴瘤和弥漫大B细胞淋巴瘤的受试者。霍奇金淋巴瘤方面,第5-9剂量水平的9名可评估患者中一位达到了CR以及4位达到了PR,ORR达到了55.6%。弥漫大B细胞淋巴瘤方面,7-9剂量水平的6名可评估患者中1位CR及2位PR,ORR达到了50%。

实体瘤方面,非小细胞肺癌,胰腺癌,三阴性乳腺癌(TNBC)及卵巢癌均观察到了不错的反应。其中NSCLC出现了一例PR,胰腺癌出现了一例PR,而TNBC和卵巢癌则各有一例SD。

有意思的是,CS5001是目前三款已经进入临床的ROR1 ADC中*一款在血液瘤和实体瘤中均观察到不错疗效的产品。

因此,CS5001很有机会实现后发制人,因为它的路已经比竞品走的更宽更广。该靶点目前来看可能具有比TROP2和nectin-4更加广阔的想象空间,因为它既覆盖了血液瘤也覆盖了实体瘤,这在ADC靶点中非常非常难得,而基石又已经在Ia期中验证了二者的治疗有效性,未来的天花板不可估量。

此外,后续管线基石也已经在提早布局。其三抗CS2009便是非常值得期待的后备力量。目前三抗而言,大部分药企布局的方向是一个肿瘤抗原靶点,一个CD3激活T细胞,再加一个4-1BB类型的共刺激因子。基石药业走了另一条路,其靶点是PD-1,VEGFa以及CTLA-4,类似于目前康方走的结合PD-1以及VEGF的双抗路线。另一款PD-1/VEGF双抗AK112在患者基线非常糟糕的情况下获得了较好的HR值,并且得到了药监局的加速批准上市。而CTLA4也是经典的免疫检查点抑制靶点之一,细胞表面的CTLA-4主要通过抑制共刺激信号来抑制CD8+T细胞,将PD-1和VEGF的基础上再加上一条CTLA-4通路的抑制剂,等于在共刺激途径上更进一步削弱了对T细胞的抑制,CS2009未来的临床数据值得期待。

CS2009将会在今年或者明年递交IND申请。也许可以从其之后的临床试验中,看到三抗在免疫抑制途径的方向上走出一条出彩的路,也许基石药业的三抗未来是迭代双抗的最有力管线。

基石管线2.0的庞大布局,远远不止CS5001和CS2009,针对多种高发肿瘤适应症并采用内部机器学习生物信息学算法识别的新型肿瘤相关抗原的ADC——CS5006,和SSTR2 ADC——CS5005也都是同类首创ADC,预计明年递交新药临床试验申请。此外,靶向2种经临床验证的实体瘤靶点的潜在同类*双特异性ADC——CS5007及其相应的双特异性抗体CS2011,也正在向IND阶段推进。

管线2.0有望为基石药业输送更多潜在同类首创或同类*的候选药物。源源不断的创新管线,意味着更多的全球商业合作机会和潜在的授权收入。

结语:寒冬之中,总有不抱怨环境的强者。基石药业通过销售的放量、核心管线的授权和成本的削减已经冲线盈亏平衡,而未来的管线布局更加体现了其出色的战略眼光。在CS5001等下一代管线横空出世,其市值也将水涨船高;寒冬中活下来的强者,将在下一个周期,迎来一飞冲天的时刻。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。

热门推荐

阅读推荐